Le Plan d'Épargne Retraite (PER)

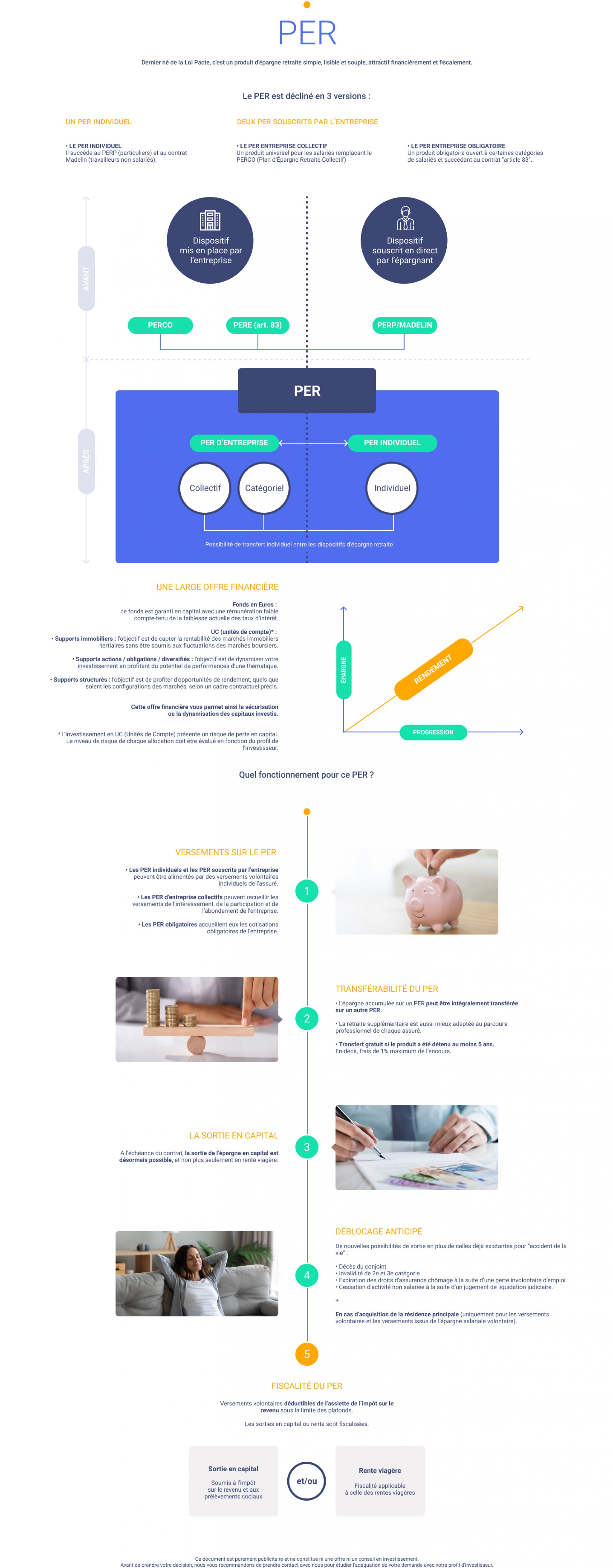

La réforme préserve la possibilité de développer une épargne retraite à titre individuel ou dans un cadre professionnel. Le nouveau PER peut être décliné sous différentes formes :

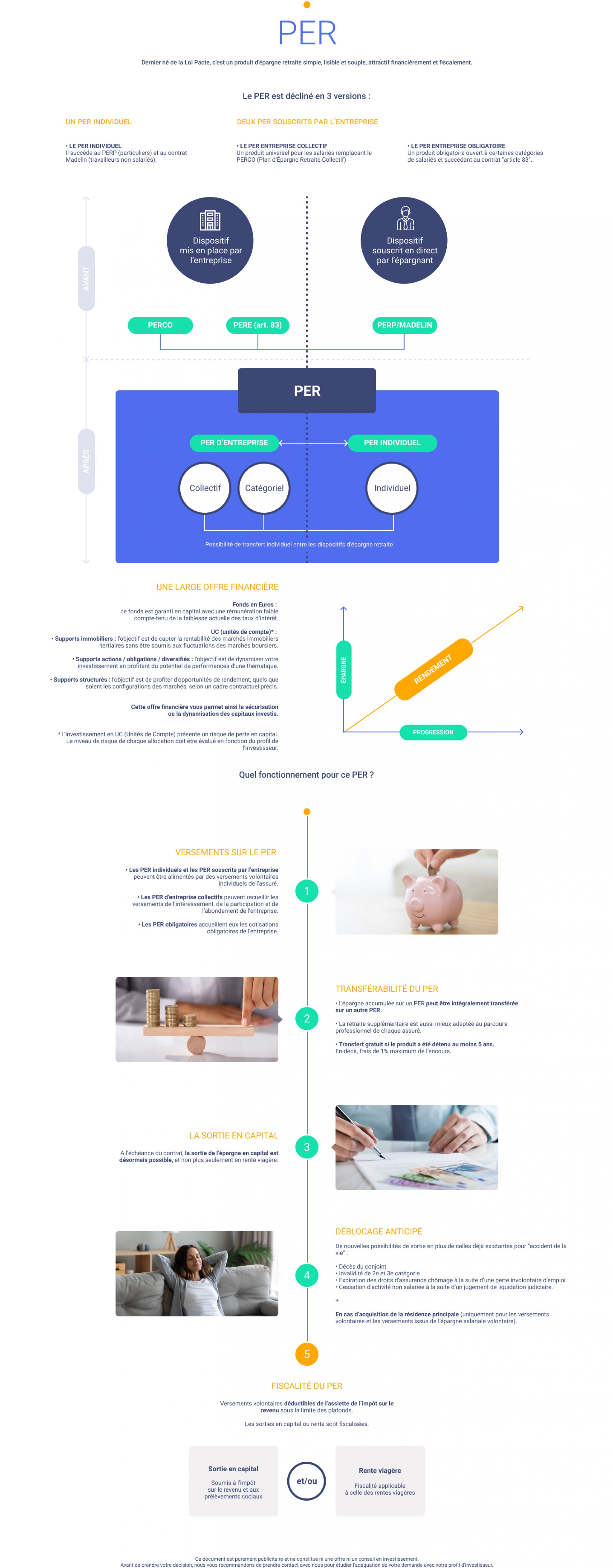

Tous les nouveaux PER, individuels ou collectifs, sont régis par des règles identiques, plus favorables et plus flexibles pour les épargnants :

Pour l'ensemble des nouveaux PER, les versements volontaires peuvent, dans la limite de certains plafonds, être déduits de l’assiette de l’impôt sur le revenu. Au moment de la liquidation, les droits qui en sont issus seront fiscalisés.

Les sommes issues de l’intéressement, de la participation et des abondements employeurs versées dans un PER d’entreprise sont exonérées d’impôt sur le revenu à l’entrée, mais aussi à la sortie.

La loi PACTE prévoit également une incitation pour les épargnants à transférer leur épargne de l’assurance vie vers l’épargne retraite : jusqu’au 1er janvier 2023, tout rachat d’un contrat d’assurance vie de plus de 8 ans fera l’objet d’un abattement fiscal doublé par rapport aux règles habituelles, si les sommes sont réinvesties dans un nouveau PER.

Le forfait social est supprimé sur les sommes versées au titre de l'intéressement pour les entreprises de moins de 250 salariés, ainsi que sur l’ensemble des versements d’épargne salariale (intéressement, participation et abondement de l’employeur) pour les entreprises de moins de 50 salariés.

Toutes les entreprises bénéficient d’un forfait social réduit à 16%, au lieu de 20%, sur les versements en épargne retraite lorsque l’épargne est investie à hauteur de 10% au moins dans des titres de petites et moyennes entreprises.

Le PER n’a plus les inconvénients des anciens produits retraite tels que le PERP, Loi Madelin, etc

Il est aujourd’hui beaucoup plus flexible, mais doit toujours être considéré comme un placement à long terme.

Le PER réduira significativement le montant de l’imposition sur le revenu des épargnants dont la tranche marginale d’imposition est de 30, 41 ou 45 %.

Fonction du nombre d’années qui sépareront l’épargnant de la retraite et fonction de son profil d’épargnant (Prudent, équilibré, dynamique ) plusieurs types de gestion pourront lui être proposés, l’objectif étant d’aller chercher le maximum de rendement les premières années pour sécuriser davantage à l’approche du départ en retraite.

Pour plus d'informations, vous pouvez consulter notre actualité sur le nouveau plan d'epargne retraite.

Decouvrez également comment préparer votre retraite.

Réduction d’impôts grâce à une mise en location nue dans les DOM TOM

EN SAVOIR PLUSRéduction d'impôts par la réhabilitation de logements situés en zones protégées

EN SAVOIR PLUSRéduction d'impôts grâce à la déductibilité des travaux de rénovation

EN SAVOIR PLUSRéduction d'impôts grâce aux cotisations versées au titre d’un contrat Madelin

EN SAVOIR PLUSPourquoi et comment bénéficier du dispositif Monuments Historiques

EN SAVOIR PLUS